Skoro pětina českých domácností dá za bydlení přes polovinu svých příjmů

Podle výsledků výzkumu agentury Ipsos vynaloží na úhradu nákladů na bydlení méně než třetinu svých příjmů 27 % domácností, více než polovina domácností musí ze své peněženky na tyto náklady utratit něco mezi třetinou a polovinou veškerých měsíčních příjmů. Alarmující situace je u 18 % domácností, které na tyto náklady vynaloží 50 až 75 % všech svých příjmů. Ve své studii to uvádí poradenská společnost Swiss Life Select.

Ohrožené domácnosti, které na náklady na bydlení vynaloží více než polovinu svých příjmů, najdeme nejčastěji v Libereckém (28,6 % domácností v tomto kraji), Zlínském (28 %) a Olomouckém (27,3 %) kraji.

Respondenti, kteří za platby související s bydlením vydají měsíčně 50–75 % svých příjmů, bydlí nejčastěji ve městech do 5000 obyvatel (43 %), mají výuční list a jsou ve věkových kategoriích 18 až 26 let (27 %), 27 až 35 let (20,8 %) a 36 až 44 let (23 %).

Na konci roku 2021 a zejména v první polovině loňského roku došlo k prudkému růstu sazeb hypoték, což na klienty dopadá nejen při podpisu smlouvy, ale také v době konce fixace úrokové sazby. Podle Swiss Life Hypoindexu se průměrná sazba hypoték zvýšila od května 2021 z 2,40 % na 6,32 % v květnu letošního roku. Za dva roky tedy vzrostly sazby více než dvaapůlkrát. „Sen o vlastním bydlení se tak řadě z nás prodražil. A nejde jen o náklady na splácení hypotéky, rostly i další životní náklady, jako jsou energie, ceny potravin, oblečení i služby. Rodiny zatížené splátkou hypotéky tak musely tváří v tvář růstu dalších výdajů začít výrazně omezovat svou spotřebu. Nepříjemná situace je to samozřejmě pro ty, kteří šli do hypotéky ‚na doraz‘ bez větší finanční rezervy a bez komplexního finančního plánu, který by jim otevřel oči a ukázal, zda je splácení úvěru v jejich finančních silách,“ říká Karel Šulc, generální ředitel Swiss Life Select.

Podle výzkumu Swiss Life Select růst výdajů v rodinném rozpočtu v roce 2022 pocítilo, ale nemuselo nijak snížit své výdaje, 41 % domácností. Třetina z nich však již musela začít šetřit, aby vše kolem bydlení poplatila. Ale zvládají to. I přesto 13 % domácností ovlivnil dramatický růst výdajů natolik zásadně, že vyjdou jen tak tak nebo odpovídají v pochybách – „nevím, zda letos vše zvládnu řádně poplatit“.

Nejohroženějších 13 % domácností v rámci celé České republiky, kterých se makroekonomický vývoj v posledním roce dotkl zásadně, pochází z Libereckého kraje (23,8 %), Olomouckého kraje (18,2 %) a Moravskoslezského kraje (17,3 %). Respondenti, které růst výdajů ovlivní zásadně a vyjdou „jen tak tak“ nebo neví, zda letos zvládnou vše platit, mají základní vzdělání (24 %) a bydlí v malých městech s maximálně tisícovkou obyvatel (17 %). Aktuálně jde o nejohroženější skupinu z hlediska schopnosti splácet závazky spojené s bydlením a jeho financováním.

Růst výdajů na bydlení a dalších životních nákladů se podepisuje i na snížení možnosti Čechů odložit „něco stranou“. Největší část dotázaných domácností dokázala uspořit za poslední rok méně než 15 tisíc korun (38 % domácností splácejících hypotéku). V úsporách finančních prostředků jsou zahrnuty nárůsty zůstatků na bankovních účtech, prostředky naspořené do podílových fondů, stavební spoření, penzijní spoření apod. Mezi 15 až 45 tisíc korun uspořila necelá třetina domácností. Částku 45 až 100 tisíc korun byla schopna dát stranou necelá pětina respondentů. Jen 13 % respondentů bylo schopno uspořit více než 100 tisíc korun.

Nejvíce finančních prostředků (nad 100 tisíc korun) se podařilo uspořit lidem ve velkých městech s počtem obyvatel nad 100 000 obyvatel. Je to 20 % dotázaných z těchto velkých měst (pro srovnání u obyvatel obcí do 1000 obyvatel to je jen 6 % dotázaných). Naopak obyvatelé malých měst do 20 tisíc obyvatel dokázali za rok uspořit nejčastěji částku ve výši od 15 do 45 tisíc korun. Nejvíce finančních prostředků, více než 100 tisíc korun, se podařilo uspořit obyvatelům Prahy a Pardubického kraje (v obou krajích 23 % dotázaných domácností). Mezi 45 až 100 tis. Kč naspořilo nejvíce obyvatel v Karlovarském, Zlínském, Moravskoslezském a Ústeckém kraji. Částku od 15 do 45 tisíc korun se podařilo uspořit obyvatelům krajů Královéhradeckého, Středočeského a Vysočiny. Do 15 tisíc korun obyvatelům Libereckého, Olomouckého a Plzeňského kraje.

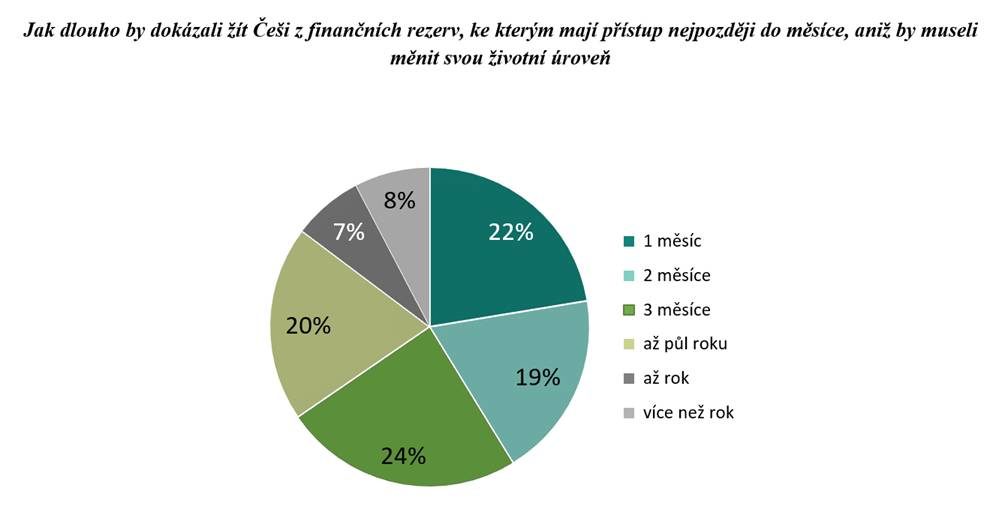

Dostupná finanční rezerva může mít nejčastěji formu běžného či spořicího účtu, krátkodobého termínovaného vkladu nebo likvidní investice do podílových fondů. Z rezerv v těchto instrumentech by největší část respondentů – necelá jedna čtvrtina – byla schopna žít tři měsíce. Jen jeden měsíc by z rezerv utáhlo 22 % dotázaných domácností. Rezervy na jeden rok a více má v likvidních produktech 14 % dotázaných domácností.

Třetina respondentů z Královéhradeckého, Moravskoslezského a Zlínského kraje by ze své finanční rezervy vyžila jen jeden měsíc. Dvaměsíce by to zvládli respondenti z Ústeckého kraje. Tři měsíce obyvatelé Jihočeského a Olomouckého kraje. Půlrok bez příjmu by utáhli respondenti z Prahy a Karlovarského kraje.

Průzkum byl realizován na jaře letošního roku na reprezentativním vzorku respondentů ze všech krajů ČR prostřednictvím Instant Research. Swiss Life Select je poradenská společnost, která u nás provozuje mj. portál hypoindex.cz. Je součástí švýcarské finanční skupiny Swiss Life, jež je kotována na burze v Curychu a její akcie jsou zařazeny do hlavního indexu SLI (Swiss Leader Index).